Сколько людей занято на малом предприятии. Объясняем на пальцах: В малом и среднем бизнесе занято меньше трети россиян

Предпринимательская деятельность в Украине, как и во многих других государствах, связана с определенными ограничениями. Мы уже выяснили, что существуют два количественные критерии отнесения субъектов хозяйствования к категории предприятий малого бизнеса, которые дают право рассчитывать на упрощение бухгалтерского учета, налогообложения и отчетности:

1) среднесписочная численность работающих;

2) объем выручки от реализации продукции (товаров, работ, услуг).

Согласно обобщающее налоговое разъяснение о применении положений Указа Президента Украины № 727/98 "Об упрощенной системе налогообложения, учета и отчетности субъектов малого предпринимательства», утвержденного приказом ГНАУ от 23 июня 2006 года № 352, при определении среднесписочной численности работающих и объема выручки необходимо использовать соответствующие данные за календарный год.

Среднесписочная численность работающих согласно абзаца 4 п. 1 Указа Президента Украины № 727 (Указа о едином налоге) определяется по методике, утвержденной органами статистики. Таким образом, с 01.01.2006 г.. Следует использовать Инструкцию по статистике количества работников, утвержденной приказом Государственного комитета статистики Украины от 28.09.2005 г.. № 286.

Субъекты малого предпринимательства - юридические лица определяют среднесписочную численность с учетом работающих по совместительству и по договорам гражданско-правового характера (договоры подряда и т. П.), А также работников представительств, филиалов, отделений и других обособленных подразделений.

Инструкции по статистике количества работников № 286 изложены две методики расчета среднего количества работников и рассматривается 2 показателя:

1) средняя численность работников предприятия, то есть фактически занятых на предприятии;

2) средняя численность работников в эквиваленте полной занятости. Это условная величина, являющаяся равным количеству лиц, которых следует привлечь для работы на полный рабочий день. Как правило, она не соответствует реальному количеству работающих.

Средняя численность работников определяется за месяц как сумма:

Среднесписочной численности штатных работников;

Среднесписочной численности внешних совместителей;

Среднесписочной численности работников, работающих по гражданско-правовым договорам (ГПД).

Ежедневно человека учитывают как целую единицу, а особенности графика ее работы не принимаются. За выходные и нерабочие дни данные остаются на уровне последнего рабочего дня.

Для вычисления показателей среднего количества за месяц нужно составить ежедневные данные о количестве работающих, разделить на количество календарных дней в месяце и округлить до целого числа.

Приведем пример расчета первого показателя - среднесписочной численности персонала малого предприятия за март месяц на основании таких условных данных: в штате предприятия на 1 марта числится 31 работник, все работают по 8:00 в день, кроме одного человека, находящегося в отпуске по уходу за ребенком до достижения им возраста 3-х лет; вне штата - 8 совместителей (каждый работает юга - 4:00), 10 работников привлечены к выполнению работ по договорам подряда. Один из штатных работников находился в оплачиваемом отпуске (15 календарных дней с 17 по 31 число), 1 работник болел (10 календарных дней с 12 по 21 число), 2 работника находились в неоплачиваемом отпуске (каждый по 3 календарных дня): первый - с 5 по 8 число, второй - с 19 по 21 число. С 11 числа в штат предприятия было принято одного работника. Дополнительные данные: количество календарных дней в марте - 31, рабочих - 20, нормальная продолжительность рабочего дня - 8:00, в предпраздничный день - 7:00.

Рассмотрим порядок определения среднего количества работников предприятия за месяц. Для удобства приведем исходные данные в табличной форме. В табл. 1.3 приведены как штатные работники, так и внешние совместители, а также работники, привлеченные к работе по договорам подряда.

В первую очередь выполняют расчет, касается штатных работников.

В расчете среднего количества работников участвуют как присутствующие, так и временно отсутствуют штатные работники (например, те, что находятся в оплачиваемом отпуске и в отпуске без сохранения заработной платы, отсутствуют вследствие болезни, а также работники, допустившие прогул и т. Д.), то есть все работники, находящиеся в трудовых отношениях, независимо от вида трудового договора.

Штатные работники, работающие на условиях неполного рабочего дня или неполной рабочей недели, учитываются за каждый календарный день как целые единицы, включая нерабочие дни недели, обусловленные при зачислении на работу (указанные работники в нашем примере не значатся).

В расчете среднесписочной численности штатных работников учетного состава не учитываются работники, находящиеся в отпуске по беременности и родам или по уходу за ребенком до достижения им возраста, предусмотренного действующим законодательством или коллективным договором предприятия, включая усыновление новорожденного ребенка непосредственно из роддома (пп. 2.5 .8 - 2.5.9 Инструкции по статистике количества работников № 286). Учет этих категорий работников ведется отдельно (указанные работники в нашем примере значатся в количестве одной штатной лица).

Таблица 1.3. КОЛИЧЕСТВО СОТРУДНИКОВ, подлежащих включению в расчет за датам

|

Дата |

Дата |

||

|

Всего |

Штатный работник, получающий на одном предприятии 1,5 - 2 ставки, то есть оформлен по совместительству на том же предприятии, что и основное место работы (внутреннее совместительство), или менее одной ставки, в учетной численности штатных работников учитывается как одно физическое лицо (в нашем примере подобные работники не числятся).

Что касается внешних совместителей, а также работников, привлеченных для выполнения работ по договорам гражданско-правового характера, то для определения средней численности работников, фактически занятых на предприятии, они учитываются как целые единицы в течение всего срока действия договора независимо от продолжительности рабочего дня.

При этом в число работающих по гражданско-правовым договорам не входят граждане-предприниматели, которые выполняли работы по гражданско-правовым договорам (граждане - предприниматели в нашем примере также не числятся).

Итак, если вернуться к таблице 1.3 с исходными данными, в приведенном примере численность работников списочного и вне-учетного состава, принадлежащих включению для расчета средней численности работников за все дни марта, составляет 1 509 человек, календарное количество дней - 31, средняя численность работников за месяц в этом случае составляет 49 человек (1509: 31 = 48,68).

Если по данным этого же примера речь пойдет о второй показатель - среднее количество работающих в эквиваленте полной занятости, то расчет надо выполнять следующим образом:

1) установить норму времени в марте месяце:

При 8 часовом рабочем дне - 159 человеко-часов;

При 4 часовом рабочем дне - 80 человеко-часов

Штатных сотрудников: 30 чел. х 159 г. + 1 чел. х 8 ч х 15р. дн. = 4 890 люд.-г.

Внешних совместителей: 8 чел. х 80 г. = 640 люд.-г.

3) определить среднее количество всех работников вместе с работающими по гражданско-правовым договорам (ГПД): (4890 люд.-г. +640 люд.-г.) 159 люд.-г. + 10 по ГПД = 34,78 + 10 = 44, 78, то есть 45 человек.

Как видим, два варианта расчета дали разные результаты: показатель среднего количества составляет 49 человек, а показатель среднего количества работников в эквиваленте полной занятости по тем же данным - 45 человек, то есть ниже. В некоторых случаях это может пригодиться предпринимателю, остальные будут зависеть от обоснованности используемой методики расчета.

Так, при определенных условиях организации производственного процесса, то есть когда трудно установить режим рабочего дня и фонд рабочего времени (для работающих дома, по договорам подряда и др.) Показатель среднего количества работников в эквиваленте полной занятости может быть единственным возможным вариантом правильного расчета среднего количества работников на малом предприятии.

Рассмотрим это на примере по следующим данным: в апреле на основном месте работы числилось 35 работников, из них 24 работали дома и получали по 650,00 грн. Фонд зарплаты на предприятии в апреле составил 27300, 00 грн. В апреле 30 календарных и 21 рабочих дней. Определим 2 показателя:

1) среднесписочная численность работающих на предприятии составляет 35 человек, то есть штатных работников;

Количество лиц, работающих полный рабочий день - 11 (35 - 24);

Работающих дома рассчитывают в эквиваленте полной занятости исходя из среднемесячной зарплаты штатных работников. Среднемесячная зарплата штатных работников составляет 780,00 грн (27300, 00: 35 штатных работников).

Итак 24 х 650,00 780,00 = 20 человек;

Средняя численность работников в эквиваленте полной занятости: 11 + 20 = 31 человек.

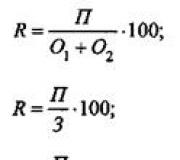

В Указе о едином налоге не сказано, какой методике следует пользоваться, но замечено, что нужно учитывать всех работников. Методика расчета среднего количества работников предприятия предусматривает включение, вместе со штатными работниками списочного состава, отдельных категорий работников вне списочного состава (которые в отчетном периоде также привлекались к работе и получали заработную плату). Поэтому, по нашему мнению, следует пользоваться методикой определения средней численности работников. Согласно п 3.2.5 и 3.3 Инструкции по статистике количества работников № 286 среднесписочная численность работников за период с начала года рассчитывается путем сложения среднесписочной численности штатных работников за все месяцы работы предприятия с начала года по отчетный месяц и деления полученной суммы на количество месяцев с начала года; среднее количество внешних совместителей и работников, работающих по гражданско-правовым договорам за период с начала года определяется путем подсчета среднего количества этих работников за все месяцы с начала года по отчетный месяц и деления полученной суммы на количество месяцев с начала года. Отсюда следует, что в отдельных месяцах текущего года среднесписочная численность может превышать 50 человек (например: при сезонном характере работ в летние месяцы). Главное, чтобы этот показатель сохранялся в пределах текущего года, и поэтому осторожном бухгалтеру приходится ежемесячно подсчитывать своих работников, чтобы вписаться в дозволенные рамки.

Среднесписочная численность работников за период с начала года (в том числе за квартал, полугодие, 9 месяцев, год) исчисляется путем подсчета среднесписочной численности работников за все месяцы работы предприятия за период с начала года по отчетный месяц включительно, и деления полученной суммы на количество месяцев за период с начала года, то есть соответственно на 2, 3, 4 ... 12. Например: среднесписочная численность всех работников составляла за октябрь 52 человека, ноябрь - 36 человек, декабрь - 38 человек. Среднесписочная численность за IV квартал составляет (52 + 36 + + 38): 3 = 42 человека.

Проверяем относится ли ваша организация к малым предприятиям или микропредприятию.

В обзоре вы узнаете какие критерии малого предпринимательства . Численность малого предприятия и микропредприятия. Кто относится к субъектам малого предпринимательства не зависимо от системы налогообложения 2019.

Принято считать, что большинство компаний, работающих на УСН, являются субъектами малого предпринимательства. Что "малышом" может быть любое предприятие с небольшими доходами. Но это не так. Термин «субъекты малого предпринимательства

» распространяется и на . Если коротко сказать, то к субъектам малого бизнеса относят коммерческие организации

:

- хозяйственные общества и партнерства (за исключением государственных и муниципальных унитарных предприятий);

- производственные и потребительские кооперативы;

- крестьянские (фермерские) хозяйства;

- индивидуальных предпринимателей.

Примечание : Если у вас не коммерческая организация, то её и не будет в реестре микропредприятий и СМСБ.

Как понять, относится ли ваша фирма к категории малых предприятий ?

Критерии, по которым фирмы относят к субъектам малого бизнеса, перечислены в статье 4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». Существуют три критерия малого предприятия. К субъектам малого и среднего предпринимательства относятся зарегистрированные в соответствии с законодательством Российской Федерации и соответствующие условиям, установленным частью 1.1 статьи 4, хозяйственные общества, хозяйственные партнерства, производственные кооперативы, сельскохозяйственные потребительские кооперативы, крестьянские (фермерские) хозяйства и индивидуальные предприниматели, у которых:

- суммарная доля участия РФ, субъектов РФ, муниципальных образований, иностранных организаций, общественных и религиозных организаций (объединений), благотворительных и иных фондов, организаций, которые не относятся к субъектам малого и среднего предпринимательства, в их уставном капитале не превышает 25%;

Примечание : ч. 1 ст. 4 Федерального закона от 24.07.2007 № 209*ФЗ "О развитии малого и среднего предпринимательства в РФ", "Коммерческие и некоммерческие организации"

- средняя численность

работников за предшествующий календарный год не превышает 100

человек

Примечание : п. 2 ч. 1 ст. 4 Закона № 209-ФЗ

Примечание : Микропредприятие - до 15 человек

- выручка

от реализации товаров, работ, услуг без учета НДС за предшествующий календарный год не превышает 800

млн руб. п. 3 ч. 1 ст. 4 Закона № 209-ФЗ; абз. 3 п. 1 Постановления Правительства РФ от 09.02.2013 № 101

"О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства"

Примечание : Для микропредприятий предельное значение выручки - 120 млн. руб.

Последним двум критериям должны удовлетворять и , чтобы считаться субъектами малого предпринимательства.

Сведения о компании и предпринимателе заносят в специальный реестр, который ФНС России формирует ежегодно 1 августа по состоянию на 1 июля. Впервые данные в реестр включили в 2016 году. Исключение – потребительские кооперативы (кроме сельскохозяйственных и вновь созданных). Информация о них попадет в реестр в 2017 году (письмо ФНС России от 25 августа 2016 № СА-4-14/15649).

Утвержден лимит доходов для субъектов малого предпринимательства - «малышей»

С 01.08.2016 года финансовым критерием для отнесения бизнеса к категориям малого или среднего будет не выручка от реализации, а вводится критерий «Доход от предпринимательской деятельности». При расчете дохода придется учитывать доходы по всем видам деятельности, а правила подсчета брать из Налогового кодекса РФ. Определять доход нужно на основе деклараций по УСН, ЕНВД и налогу на прибыль. Это значит, что статус малого предприятия больше не нужно подтверждать какими-либо дополнительными документами. При этом сами предельные значения в рублевом выражении останутся прежними.

Примечание : Постановление Правительства РФ от 04.04.2016 № 265

Так, для микропредприятий величина дохода, полученного от предпринимательской деятельности за предшествующий календарный год, не должна превышать 120 млн. рублей. А для субъектов малого и среднего бизнеса – 800 млн. и 2 млрд рублей соответственно.

С августа 2016 г. изменятся и другие критерии, по которым предприятие может быть признано «малышом». Подробно о грядущих изменениях нам рассказал представитель Минэкономразвития России .

к меню

КРИТЕРИИ МАЛОГО ПРЕДПРИЯТИЯ

Отнесения организаций и индивидуальных предпринимателей к малым и средним предприятиям

Примечание : В формате.pdf

- с 5 июля 2015 года

- с 1 января 2016 года

- с 6 августа 2017 года

- с 5 декабря 2017 года

- с 1 декабря 2018 года new !

Важно!

Статус малого предприятия потеряете , если сумма дохода или среднесписочная численность работников будет превышать предельные значения три календарных года подряд (ч. 4 ст. 4 Закона от 24 июля 2007 № 209-ФЗ). При этом компанию исключат из реестра не ранее 1 июля 2019 года (письмо ФНС России от 23 августа 2016 № СА-4-14/15480).

Внимание!

Статус малого предприятия не зависит от того, какую систему налогообложения вы применяете.

Никаких документов и сертификатов по отнесению к малому, среднему бизнесу или микропредприятиям - нет. Только показатели, согласно законодательства.

Некоторым средним предприятиям разрешат иметь больше работников

Компаниям, работающим в сфере легкой промышленности, теперь будет проще сохранять статус среднего предприятия. Для них Правительством РФ может устанавливаться особый льготный критерий по среднесписочной численности работников. Федеральный закон от 26.07.2017 № 207-ФЗ

По общему правилу среднесписочная численность работников предприятий-«середняков» за предшествующий календарный год не должна быть больше 250 человек. Льготный критерий может быть установлен для предприятий, чей основной вид деятельности (т.е. приносящий не менее 70% всех доходов), ведется в рамках класса 13 «Производство текстильных изделий», класса 14 «Производство одежды», класса 15 «Производство кожи и изделий из кожи» раздела С «Обрабатывающие производства» в ОКВЭД.

к меню

Условия внесения сведений об АКЦИОНЕРНЫХ ОБЩЕСТВАХ в ЕРСМСБ

Почему нашего ЗАО нет в реестре малых предприятий?

В Единый реестр вносятся сведения об акционерных обществах, соответствующих условиям, установленным подпунктами "б" - "д" пункта 1 части 1.1 статьи 4 Федерального закона от 24 июля 2007 г. N 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации", перечни которых представляются в ФНС России ЗАО "ФБ ММВБ", Минобрнауки России, Фондом "Сколково" и Минэкономразвития России во исполнение пунктов 1 - 4 части 6 статьи 4.1 указанного Федерального закона.

В случае несоответствия акционерного общества ни одному из вышеуказанных условий и отсутствия его в перечнях, представляемых в ФНС России поставщиками, оснований для внесения в Реестр сведений о таком акционерном обществе в настоящее время не имеется. Письмо ФНС № ГД-4-14/3271@ от 21.02.2017

Если с составом ваших участников и учредителей изначально все в порядке, нужно сосредоточиться на более изменчивых показателях - на выручке и на средней численности работников. Если ориентироваться на эти два показателя, в 2016 г. ваше предприятие может считаться малым при следующих условиях:

в 2013, 2014 и 2015 г.г. показатели численности и выручки были не выше предельных.

Таким образом, малыми предприятиями могут быть и те, кто платит налоги по общему режиму (ОСНО), и те, ("упрощенку"), либо ("вмененке") или ЕСХН.

Специально регистрироваться где-либо в качестве субъекта малого предпринимательства не надо .

Не нужно и никакого свидетельства, подтверждающего ваш статус малого предприятия.

к меню

Предприятие на УСН относится к малому предприятию?

Балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) определяется в соответствии с .

Примечание : Органы исполнительной власти и местного самоуправления, оказывающие поддержку субъектам малого и среднего предпринимательства, ведут реестры субъектов - получателей такой поддержки. Но присутствие вашего предприятия в таком реестре, в общем-то, не дает 100%-ной гарантии того, что оно - малое. И наоборот, если предприятия в таком реестре нет, это не значит, что оно не относится к малым.

С января 2017 г. «микропредприятия» вправе будут организовать упрощенный кадровый документооборот

В частности, названные субъекты могут не принимать локальные акты, содержащие нормы трудового права, такие как (): ; положение об оплате труда; положение о премировании; график сменности, другие документы.

к меню

Может ли любой госорган потребовать от фирмы подтвердить статус малой компании?

При сдаче в ИФНС бухгалтерской отчетности по упрощенным формам каким-либо образом подтверждать статус малого предприятия не нужно. Но необходимые сведения налоговики могут запросить дополнительно. В том числе в ходе налоговой проверки. При этом важно понимать, что контролирующие органы и без участия плательщика могут собрать информацию о том, к какой категории он относится. Поэтому, если ваше предприятие не признается малым предприятием по критериям, сдавать ту же бухгалтерскую отчетность по упрощенным формам не стоит, сдавать нужно общие формы учета.

Какие ЛЬГОТЫ предусмотрены для малого бизнеса

Бухгалтерам нужно знать два основных привилегиях, предоставленных малым компаниям.

Первая - если ваша компания - малое предприятие, то с 1 июня 2014 года вы можете не устанавливать кассовый лимит (абз. 10 п. 2 ). То есть вы можете накопить у себя в кассе столько денег, сколько захотите. Чтобы воспользоваться этой льготой, утвердите о том, что вы храните денежные средства в кассе без лимита остатка.

Примечание : Данная льгота действует и в отношении всех предпринимателей, даже тех, кто не относится к субъектам малого предпринимательства.

Вторая - субъекты малого предпринимательства вправе применять упрощенные способы ведения бухучета (п. 4 ). Нужно знать, что предприниматели бухучет не ведут, поэтому данное послабление для них неактуально. А вот для маленьких фирм предусмотрены сокращенные формы бухгалтерской отчетности. Также им можно не составлять приложения к отчетности, если нет важной информации, требующей расшифровки для контролеров или учредителей (п. 6 и 6.1 приказа Минфина России от 02.07.2010 № 66н). А микропредприятия могут даже , сплошным методом регистрации хозяйственных операций.

Кроме того, на малые компании не распространяется действие ряда ПБУ, которые обязательны для других. Соответствующая оговорка содержится в самих положениях по бухучету, поэтому читайте нормативные документы внимательнее. Например, представители малого бизнеса могут не применять ПБУ 2/2008 «Учет договоров строительного подряда», ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы».

Если это нужно, малые предприятия могут сократить (п. 3 информации Минфина России № ПЗ-3/2012). Все это прописывается в бухгалтерской учетной политике организации.

к меню

Какие льготы положены субъектам малого предпринимательства, микропредприятий?

Малые предприятия при выполнении определенных условий могут:

- применять ;

- вести в упрощенном порядке;

- платить региональный единый налог на УСН и ПСН по нулевой ставке (для ИП);

- участвовать в госзакупках в приоритетном порядке;

- избежать неналоговых проверок;

- получить субсидии на поддержку малого бизнеса.

к меню

Сколько малых предприятий в России?

На начало 2014 года в России согласно данных Росстата РФ было 5,6 млн. малых и средних компаний. Из них 3,5 млн. (62,8%) – это индивидуальные предприниматели, а примерно 1,8 млн. (32,7%) – микропредприятия. К последним относятся компании с выручкой до 60 млн. рублей в год и числом занятых сотрудников до 15 человек. В совокупности обе этих категории составляют 95,5% малого и среднего бизнеса в России.

Только 235 тыс. компаний (4,2% от общего числа) являются малыми компаниями. Они имеют оборот до 400 млн. рублей и число занятых до 100 человек. К категории среднего бизнеса относятся порядка 17 тыс. компаний или всего 0,3% от общего числа малых и средних фирм. Флагманы имеют оборот до 1 млрд. рублей и штат до 250 сотрудников.

В 2016 году в России было 5,84 млн субъектов МСП, 95% из которых - это микробизнес с численностью меньше 15 человек. В секторе трудятся 18 млн человек (25% всех занятых).

Смотреть Единый Реестр субъектов малого и среднего предпринимательства

29 декабря 2015 года принят Федеральный закон № 408-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации», предусматривающий создание единого реестра субъектов малого и среднего предпринимательства к 1 августа 2016 года.

Ведение единого реестра субъектов малого и среднего предпринимательства осуществляется Федеральной налоговой службой.

Как организации попасть в реестр субъектов МСП

Сведения о юрлицах и ИП вносятся в Единый реестр субъектов малого и среднего предпринимательства ежегодно 10 августа текущего календарного года на основе сведений, имеющихся у налоговиков по состоянию на 1 июля текущего календарного года. Требование в отношении суммарной доли участия юриц, не являющихся субъектами МСП, в уставном капитале ООО в целях внесения сведений о таких обществах в Реестр учитывается при внесении сведений в Реестр, начиная с 2017 года.

Если до момента актуализации сведений Реестра 10 августа 2017 года участник ООО не являлся субъектом МСП (сведения о нем до указанного момента не могли быть включены в Реестр), условия по суммарной доле участия, не считаются соблюденными.

Таким образом, если ООО по состоянию на 1 июля 2017 года не соответствовало условию по суммарной доле участия юрлиц, не являющихся субъектами МСП, то сведения о нем в Реестре не содержатся.

к меню

Что ДЕЛАТЬ, если ФНС ЗАБЫЛА внести в "Единый реестр субъектов малого и среднего предпринимательства"

В случае выявления налогоплательщиком отсутствия в отношении себя сведений в «Едином реестре субъектов малого и среднего предпринимательства» - необходимо заполнить заявление. Формирование и направление заявления осуществляется через сайт ФНС России в разделе «Иные функции ФНС - Единый реестр субъектов малого и среднего предпринимательства - « Вас нет в реестре или данные некорректны? ».

При заполнении заявления для корректировки сведений отраженных в Едином реестре СМП налогоплательщикам необходимо обратить внимание на правильность отражения реквизита «ИФНС по месту учета налогоплательщика», а именно на Код ИФНС по месту постановки на учет. При неверном заполнении данного реквизита Заявление налогоплательщика останется не рассмотренным.

Раньше 2019 года из реестра малого и среднего бизнеса никто не вылетит

Действует правило «трех лет». Т.е. категория малого или среднего предприятия может быть изменена, если его показатели были выше или ниже предельных значений по доходу и численности работников в течение 3 календарных лет, следующих один за другим.

В реестр малого и среднего предпринимательства компании и ИП включались согласно их статусу на 2016 год (т.е. по данным за предшествующий 2015 год). Соответственно, впервые категория субъекта малого или среднего предприятия, включенного в реестр, может быть изменена при формировании реестра по состоянию на 01.07.2019 (по данным за 2018 год).

к меню

Новый порядок сдачи в органы статистики обязательного экземпляра бухгалтерской (финансовой) отчетности. Приказ разработан в связи с внесением изменений в Федеральный закон от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете».

Законодательство устанавливает несколько критериев отнесения предприятий к малым субъектам предпринимательства, и один из них - это численность работников организации.

Законодательство о малых предприятиях

Главные вопросы малых предприятий регулируются в Федеральном законе № 209-ФЗ от 24.07.2007 «О развитии малого и среднего предпринимательства в РФ» (далее - 209-ФЗ).

Действуют также постановления Правительства, регулирующие отдельные вопросы критериев отнесения к таким субъектам (N 265 от 4 апреля 2016 г. и др.).

Вопросы составления и предоставления отчетности такими субъектами регулируются приказами Росстата, ФНС и другими ведомственными нормативными актами.

Критерии малого предприятия

Количество работающих на малом предприятии

В пп. 2«б» п. 1.1 ч. 1 ст. 4 209-ФЗ устанавливается критерий, относящийся к численности персонала субъекта малого предпринимательства и позволяющий отнести субъекта к этой группе.

Это средняя численность его работников за предшествующий календарный год.

К малым предприятиям законодательство относит предприятия с численностью работающих там не более ста человек включительно, а для микропредприятий, отдельно выделяемых в составе малых, - пятнадцати человек включительно.

Микропредприятия в последнее время подверглись существенному изменению в части законодательного регулирования, но критерий их численности остался прежним.

Как посчитать среднюю численность персонала малого предприятия

Расчет численности не слишком прост, поскольку последняя содержит в себе:

- среднесписочную численность работников;

- среднюю численность внешних совместителей;

- среднюю численность лиц, работавших по гражданско-правовым договорам (выполнения работ, оказания услуг и др.).

Вопросы подсчета каждого показателя регулируются в действующей до настоящего времени

За 5 лет число занятых на малых и средних предприятиях (МСП) увеличилось на 1,5 млн человек и составило 20,5 млн. Это чуть более 28% от всех рабочих мест России, говорится в уточненных данных Росстата за 2015–2016 гг. Данные Росстата не учитывают неформальную занятость: в прошлом году в тени находился каждый четвертый работающий россиянин (17,9 млн человек).

В то же время в странах Организации экономического сотрудничества и развития (ОЭСР), например, в Италии, Великобритании, Японии и Швеции, малый и средний бизнес обеспечивает рабочими местами от 60 до 70% населения.

Большой разрыв частично обусловлен разницей в критериях среднего бизнеса, принятых в России и странах ЕС, поясняет заведующая Лабораторией исследований корпоративных стратегий и поведения фирм РАНХиГС Вера Баринова. У нас таковой считается компания, в которой трудятся не более 250 человек и чья годовая выручка не превышает 2 млрд рублей. В ЕС выше критерий по выручке для среднего бизнеса - 50 млн евро в год (около 3 млрд рублей). «Таким образом из статистики по МСП выпадают все „средне-крупные“, которые создают множество рабочих мест», - считает эксперт. В разряд малых и средних в России также не попадают многие предприятия, созданные с участием госорганов, общественных, религиозных и благотворительных организаций.

Критерии хотят пересмотреть. «Есть ряд отраслей, на предприятиях которых сотрудников много, а выручка небольшая. Это отрасли легкой промышленности, сельского хозяйства, деревообработки», - рассказал сопредседатель «Деловой России» Андрей Назаров. Минэкономразвития уже переквалифицировать предприятия с численностью работников более 250 человек из крупного бизнеса в средний, чтобы открыть им доступ к дешевым кредитам и программам господдержки. Но пока речь идет только о предприятиях легкой промышленности.

Доля малого и среднего бизнеса в России меньше, чем в странах ОЭСР, из-за монополий и огосударствленной экономики, убежден вице-президент Национального института системных исследований проблем предпринимательства Владимир Буев. Он напомнил, что вклад государства и госкомпаний в ВВП вырос с 35% в 2005 году до 70% в 2015-м. Вице-президент «Деловой России» Николай Остарков, в свою очередь, отмечает, что государство в лице ГУПов и МУПов «стремится застолбить за собой» участие в тех сферах, где могли бы работать МСП (от систем безопасности и транспортных компаний - до небольших заправочных станций).

Негативно сказались на МСП и кризисы 1998, 2008 и 2014 годов, когда количество банкротств среди малых и средних предприятий достигло максимальных значений, считает заместитель директора Центра конъюнктурных исследований НИУ ВШЭ Инна Лола. По ее словам, предприниматели просто не успевают приспосабливаться к новым условиям ведения бизнеса и создать пласт занятости, который мог бы постепенно расширяться.

Малый и средний бизнес также несет потери из-за банкротства банков и отзыва их лицензий, напомнил Остарков из «Деловой России». Предприниматели давно просят Центробанк страховку по вкладам на депозиты и счета МСП. «Деньги предпринимателям не возвращают, компенсаций, гарантий и защиты нет. Страховать невозможно: в стране не развита система страхования бизнеса от банкротства банков», - пояснил в разговоре с Inc. эксперт.

Малые торговые предприятия, в которых занято много россиян, находятся под новым ударом из-за происходящей сейчас консолидации в сфере сетевого ретейла, считает Инна Лола из НИУ ВШЭ. За прошлый год количество магазинов X5 Retail Group увеличилось на 2167 - до 9187. В планах компании - открывать по 2 тысячи магазинов ежегодно, а к 2020 году - занять 15% рынка. По прогнозу ВШЭ, крупные федеральные игроки продолжат поглощать мелкую розницу и к 2020 году займут до 40% рынка (сейчас этот показатель в 1,5 раза меньше).

Рассчитывать на рост числа рабочих мест в МСП в ближайшее время не приходится. Более российских предпринимателей начали собственное дело только из-за того, что у них не было других возможностей получения дохода. Они работают на себя и «не ставят цели расширения бизнеса и создания рабочих мест», - поясняет Вера Баринова из РАНХиГС. Также в малом и среднем бизнесе не ожидается взрывной рост количества компаний: доля россиян, планирующих открыть свое дело, составляет чуть более 5%. Исследователи связывают это с низкой оценкой условий для создания бизнеса в стране: только 17,9% считают, что в регионе их проживания благоприятная среда для предпринимательства.

Фото на главной странице: istockphoto.com

Читайте нас в

Среди множества прав и свобод, которыми наделяет гражданина РФ Конституция, следует выделить принцип свободы заниматься экономической или предпринимательской деятельностью. Что это такое?

Предпринимательская деятельность - это деятельность, осуществляемая человеком на личное усмотрение с целью регулярного получения прибыли от оказания предпринимателем или наемными рабочими услуг и работ, продажи товаров, личных навыков и умений, а также от пользования имуществом. Зачастую успешная предпринимательская деятельность граждан выливается в образование собственного малого предприятия в виде ИП или юридического лица

Сущность понятия «малое предприятие»

Основным определяющим критерием малого предприятия (МП) в Российской Федерации считается количество наемного персонала, работающего в штате или по договорам ГПХ. Согласно законодательным актам, к субъектам МП относятся коммерческие организации (кроме унитарных муниципальных и госпредприятий). Доля участия этих компаний в уставном капитале религиозных и общественных организаций, субъектов РФ, благотворительных и подобных им фондов не может превышать 25 %. А суммарный процент иностранных компаний и крупных юридических лиц в составе этих фондов должен составлять менее 49 %.

Следующим по важности критерием является численность наемных рабочих. Она должна укладываться в следующие рамки:

- для организаций в области промышленности, транспорта и строительства - 100 человек;

- для сельхозпредприятий и компаний, занятых в научно-технической сфере, установлен лимит в 60 человек;

- для оптовиков - 50 человек;

- для предприятий из сферы розницы и бытового обслуживания - 30 человек;

- для организаций, занятых в иных отраслях, этот ценз составляет 50 человек.

Под критерии малого предприятия также подпадают физические лица, которые занимаются предпринимательством без образования юрлица. К перечню субъектов хозяйствования, которые могут считаться МП, можно отнести: ИП, фермерские хозяйства, потребительские кооперативы, хозпартнерства, хозяйственные общества и производственные кооперативы.

Третьим важным критерием считается величина выручки. Она не должна превышать для микропредприятий 120 миллионов рублей, а для МП - 800 млн.

Критерии определения субъектов МП

К основным критериям малого предприятия чаще всего относят следующие составляющие:

- полученный предприятием ежегодный оборот;

- размер уставного капитала;

- средняя численность наемного персонала;

- величина активов.

Юридические лица обычно используют три критерия (численность работников, величину выручки и требования, предъявляемые к структуре собственного капитала), а ИП - только два (размеры дохода и среднесписочную численность персонала). В соответствии с ФЗ № 209 «О развитии МП и СП в РФ» от 24. 07. 2007 года существует государственный реестр, куда вносятся физические лица, ведущие свою деятельность, как ИП и юрлица (коммерческие предприятия и потребительские кооперативы, кроме унитарных муниципальных и госпредприятий). Эти организации могут относиться к МБ, т. е. среднесписочное количество работников за год должно составлять 100 человек.

Особенности налогообложения МП

Экономика малого предприятия стимулируется при помощи льготного кредитования, налоговых льгот при выполнении услуг и производстве товаров, а также предоставления оборудования в лизинг. Согласно Налоговому кодексу РФ МП могут использовать ОСНО (общий режим налогообложения), упрощенный режим - УСНО, а также «вмененку» (ЕНВД) и ЕСХН (налоговой режим для сельхозорганизаций).

Возможностью УСНО (одна из льгот для МП) могут пользоваться ИП и организации с предельным количеством наемного персонала до пятнадцати человек. Предприятие считается малым лишь в том случае, если в течение последних четырех кварталов его выручка не превышала размер, равный 1000-кратному МРОТ. С 1 июля 2017 года один МРОТ равняется 7 800 рублей.

Льготы для МП

Большое внимание развитию МП всегда уделяло правительство. Это связано с тем, что малые предприятия в периоды кризисов самыми первыми становятся банкротами. Благодаря сектору малого предпринимательства в стране существует относительно здоровая конкуренция за счет довольно высокого качества оказываемых услуг и производимых товаров, а также достаточной гибкости структуры организации малого предприятия.

Первая льгота, применяемая с 01 июня 2014 года, касается разрешения малым компаниям не лимитировать остаток по кассе и хранить в ней денежные средства без лимита остатка. Чтобы применить эту льготу, бухгалтеру достаточно составить соответствующий приказ.

Вторая льгота касается возможности субъектом МП применять упрощенные способы бухучета. То есть для малых организаций предусмотрены сокращенные формы бухгалтерской отчетности. И существует ряд ПБУ, которые на них не распространяются. Следует также помнить, что ИП бухучет практически не ведут, а микропредприятиям разрешается вести бухучет методом сплошной записи хозяйственных операций, то есть без необходимости совершать проводки. Таким образом, организуется учет хозяйственных операций, сдается отчетность. Именно так выглядят бухгалтерские особенности малых предприятий.

Меры правительства РФ, направленные на поддержку МП

Программы поддержки МП ежегодно финансируются из бюджета субъектов РФ, ФБ, из иных источников и средств местных бюджетов. Муниципальные и государственные программы финансирования МП ведутся по следующим направлениям:

Способы подтверждения предприятиями статуса МП

Дополнительным преимуществом МБ считаются льготные условия при участии в государственных закупках. При прочих равных условиях организациям сферы МП, представленным в базе объявлений запросов-предложений, отдается предпочтение при выборе по сравнению с конкурентами. Некоторые конкурсы изначально создаются таким образом, что только субъекты малого или среднего предприятия могут подать на него заявку. Поэтому при участии в госзакупках часто нужно подтверждать соответствие организации критериям малого предприятия. Сделать это можно, уяснив структуру собственного капитала, просчитав численность работников и взяв результаты предпринимательской деятельности из декларации для юридических лиц.

Фирма, чтобы потерять преимущества, которые даются МП, должна перестать соответствовать всем критериям в течение 3 лет подряд (ранее - 2 года). Благодаря последним изменениям необходимость подтверждать статус МП отпала, так как он автоматически присваивается в соответствии с данными налоговой декларации. А ФНС с августа 2016 года формирует реестр малых предприятий, где учитывает все организации, относящиеся к МП. Это упрощает процесс получения фирмами льгот.

Кредитование на льготных условиях для МП

Многие крупные банки разработали программы льготного кредитования МП. Благодаря изменениям критериев в 2016 году часть крупных компаний могут войти в сегмент мелкого и среднего бизнеса, следовательно, воспользоваться льготными продуктами кредитования. Это в свою очередь увеличит количество выданных кредитов, чем снизит процентную ставку по ним. Сбербанк, к примеру, предлагает начинающим предпринимателям кредит для МБ «С нуля»», а для бизнеса по схеме франшиз и уже существующего предприятия - пакет кредитных услуг «Бизнес-старт».

Надзорные каникулы для МП

Всем, кто планировал открыть собственное дело, специалисты рекомендуют заняться этим именно сейчас, потому как в соответствии с государственной программой стимулирования роста и развития МБ с 1 января 2016 по 31 декабря 2018-го всем МП предоставляются надзорные каникулы в течение двух лет.

В этот период не могут осуществляться проверки на малых предприятиях. К примеру, ни санитарный инспектор, ни пожарная охрана, ни представитель какой-либо иной инстанции не имеет право осуществлять проверку. Также сокращены лимиты выездных неналоговых проверок: для микропредприятий - не больше 15 часов в год, а для МП - не более 50.